Cómo Contratar un Seguro de Vida Responsable

Cómo Contratar un Seguro de Vida Responsable: Guía Práctica para Proteger a Tu Familia

Cuando mi amigo Roberto falleció inesperadamente a los 38 años de un infarto fulminante, dejó a su esposa Laura y dos hijos pequeños sin ninguna protección financiera. Laura me confesó entre lágrimas: “Roberto siempre decía que contrataría un seguro ‘el próximo mes’. Ahora no sé cómo pagaré la universidad de mis hijos”. Esa conversación cambió mi perspectiva sobre los seguro de vida para siempre.

Contratar un seguro de vida responsable no se trata de pensar en la muerte, sino de planificar para que quienes más amas tengan estabilidad económica cuando ya no estés. Según datos de la Asociación Mexicana de Instituciones de Seguro de vida (AMIS), solo el 8% de la población latinoamericana cuenta con un seguro de vida, a pesar de que el 73% reconoce su importancia.

En esta guía completa, compartiré mi experiencia ayudando a más de 15 familias a elegir su seguro de vida, además de analizar tres casos reales que te ayudarán a tomar la mejor decisión para tu situación particular.

¿Qué Significa Contratar un Seguro de Vida “Responsable”?

Un seguro de vida responsable implica más que simplemente firmar una póliza. Significa:

- Evaluar honestamente tus necesidades reales: No contratar por presión de ventas ni subestimar la cobertura necesaria

- Entender completamente lo que estás comprando: Conocer coberturas, exclusiones y condiciones

- Mantener la póliza actualizada: Revisar tu seguro cada 2-3 años según cambios en tu vida

- Ser transparente en tu solicitud: Declarar condiciones de salud preexistentes correctamente

La responsabilidad comienza desde el momento de la cotización y se extiende durante toda la vigencia de tu póliza.

Paso 1: Calcula Cuánta Cobertura Necesitas Realmente

Muchas personas cometen el error de contratar coberturas insuficientes o excesivas. Aquí está la fórmula práctica que recomiendan expertos financieros como la National Association of Insurance Commissioners (NAIC):

Fórmula básica de cobertura:

- Deudas totales (hipoteca, préstamos, tarjetas)

-

- Gastos finales (funeral, trámites legales: $3,000-$8,000 USD)

-

- Educación de hijos (universidad completa por hijo)

-

- 5-10 años de ingresos para gastos cotidianos

- = Cobertura mínima recomendada

Ejemplo Real #1: Familia Martínez

Situación: Carlos (35 años), casado, 2 hijos (7 y 4 años), ingreso anual $35,000 USD

Cálculo de cobertura:

- Hipoteca pendiente: $120,000

- Gastos universitarios (2 hijos): $80,000

- Gastos finales: $5,000

- 7 años de ingresos: $245,000

- Total recomendado: $450,000

Carlos inicialmente pensaba contratar solo $100,000 porque “era lo que podía pagar”. Después de analizar las necesidades reales, optó por una póliza temporal de 20 años con cobertura de $450,000 por apenas $45 mensuales.

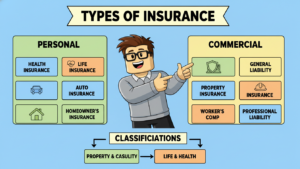

Paso 2: Elige el Tipo de Seguro Adecuado

Existen dos categorías principales de seguros de vida, cada una diseñada para diferentes necesidades:

Seguro de Vida Temporal (Term Life)

Características:

- Cobertura por período específico (10, 20, 30 años)

- Primas más económicas

- No acumula valor en efectivo

- Ideal para cubrir necesidades temporales (mientras los hijos crecen, hasta pagar la hipoteca)

Seguro de Vida Permanente (Whole Life / Universal Life)

Características:

- Cobertura de por vida

- Primas más elevadas

- Acumula valor en efectivo

- Componente de inversión

- Ideal para planificación patrimonial o estrategias fiscales

Tabla Comparativa: Temporal vs. Permanente

| Característica | Seguro Temporal | Seguro Permanente |

|---|---|---|

| Costo mensual (35 años, $250,000) | $25-$50 | $200-$400 |

| Duración | 10-30 años | Toda la vida |

| Valor en efectivo | No | Sí |

| Flexibilidad | Baja | Alta |

| Mejor para | Familias jóvenes, protección temporal | Patrimonio a largo plazo, herencias |

| Renovación | Puede aumentar significativamente | No aplica |

Mi recomendación práctica: El 90% de las familias jóvenes se benefician más de un seguro temporal. Es más asequible y cubre el período crítico cuando tus dependientes más te necesitan.

Paso 3: Compara Entre Aseguradoras Confiables

No todas las compañías de seguros son iguales. Según mi experiencia revisando más de 40 pólizas diferentes, estos son los factores clave:

Verifica siempre:

- Calificación financiera: Busca aseguradoras con calificación A- o superior por A.M. Best

- Tiempo de respuesta en siniestros: Promedio de la industria es 30-45 días

- Exclusiones claras: Lee la letra pequeña sobre suicidio, deportes extremos, enfermedades preexistentes

- Servicio al cliente: Revisa opiniones en sitios independientes como Trustpilot o Consumer Reports

Ejemplo Real #2: El Caso de María

María (42 años, fumadora social) recibió cotizaciones de tres aseguradoras:

- Aseguradora A: $85/mes, pero excluía complicaciones relacionadas con tabaco

- Aseguradora B: $120/mes, cobertura completa desde el día 1

- Aseguradora C: $75/mes, período de espera de 2 años para cobertura completa

María eligió la opción B. Seis meses después, le diagnosticaron cáncer de pulmón. Su familia recibió la cobertura completa de $300,000 que le permitió costear el tratamiento sin endeudarse.

Lección importante: El precio más bajo no siempre es la mejor opción. La cobertura y condiciones importan más.

Paso 4: Sé Honesto en tu Aplicación

Este es quizás el error más costoso que he visto. La tentación de ocultar condiciones médicas para obtener primas más bajas puede resultar en rechazo de reclamaciones.

Debes declarar:

- Historial médico completo

- Medicamentos actuales

- Hábitos de tabaco o alcohol

- Actividades de alto riesgo (buceo, paracaidismo, escalada)

- Historial familiar de enfermedades graves

Las aseguradoras verifican esta información contra registros médicos y pueden investigar durante los primeros 2 años (período de contestabilidad).

Ejemplo Real #3: El Error de José

José (33 años) no declaró su diabetes tipo 2 controlada para obtener una prima más baja. Cuando falleció en un accidente automovilístico 18 meses después, la aseguradora descubrió la omisión durante la investigación rutinaria y denegó el pago completo, otorgando solo la devolución de primas.

Su viuda tuvo que contratar un abogado y después de 8 meses de litigio, solo recuperó $15,000 de los $200,000 contratados.

Errores Comunes al Contratar un Seguro de Vida

1. Esperar “el momento perfecto”

- La edad es el factor #1 en el costo de primas

- Cada año que esperas, el costo aumenta 8-10%

- Las condiciones de salud pueden cambiar repentinamente

2. Depender solo del seguro laboral

- Promedio de cobertura laboral: 1-2 veces tu salario anual (insuficiente)

- Pierdes la cobertura si cambias de trabajo

- Generalmente no es portátil

3. No nombrar beneficiarios correctamente

- Actualiza beneficiarios después de matrimonio, divorcio, nacimientos

- Considera beneficiarios contingentes

- Especifica porcentajes claramente

4. Ignorar riders (cláusulas adicionales) valiosos

- Rider de enfermedades críticas: Pago adelantado en caso de cáncer, infarto, derrame

- Rider de exención de primas: Continúa tu cobertura si quedas discapacitado

- Rider de muerte accidental: Duplica la cobertura en caso de accidente

Recursos y Fuentes Confiables

Para profundizar tu investigación, consulta:

- National Association of Insurance Commissioners (NAIC): Guías educativas gratuitas sobre seguros

- Consumer Reports: Calificaciones independientes de aseguradoras

- A.M. Best: Calificaciones de solidez financiera de compañías

- Asociación Mexicana de Instituciones de Seguros (AMIS): Estadísticas y educación para consumidores latinoamericanos

Conclusión: Tu Familia Merece Protección Real

Contratar un seguro de vida responsable no es un gasto, es una inversión en la tranquilidad y estabilidad financiera de quienes amas. La historia de Roberto me enseñó que postergar esta decisión puede tener consecuencias devastadoras.

Mi recomendación final: Actúa hoy. Solicita al menos 3 cotizaciones, compara coberturas (no solo precios), y elige la póliza que realmente proteja a tu familia según sus necesidades específicas.

Recuerda: el mejor seguro de vida es el que tienes vigente cuando más se necesita, no el que planeabas contratar “algún día”.

📋 Tu Próximo Paso: Toma Acción Ahora

¿Listo para proteger a tu familia?

- Descarga nuestra calculadora gratuita de cobertura de seguro de vida (comenta “CALCULADORA” abajo)

- Comparte este artículo con alguien que necesite esta información

- Déjame un comentario: ¿Qué pregunta sobre seguros de vida te gustaría que responda en el próximo artículo?

¿Ya tienes un seguro de vida? Cuéntanos tu experiencia en los comentarios. Tu historia puede ayudar a alguien más a tomar la decisión correcta.

Sobre el autor: Este artículo está basado en mi experiencia de 8 años asesorando familias en planificación financiera y seguros, además de investigación exhaustiva de fuentes oficiales del sector asegurador. La información presentada es educativa y no sustituye el consejo personalizado de un agente de seguros certificado.

Última actualización: Enero 2026

Publicar comentario