Seguro de Jubilación: La Protección Financiera que Muchos Desconocen

Recuerdo claramente la conversación con mi tío Roberto hace tres años. Acababa de cumplir 68 años y, después de décadas trabajando como maestro, descubrió que su pensión apenas cubría sus gastos médicos mensuales. “Nadie me habló de otras opciones”, me dijo con frustración. Esa charla me llevó a investigar profundamente sobre el seguro de jubilación, un producto financiero que existe desde hace décadas pero que permanece en las sombras para millones de personas.

Según datos de la Organización para la Cooperación y el Desarrollo Económicos (OCDE), solo el 35% de los trabajadores en América Latina cuenta con algún tipo de protección financiera complementaria para su retiro. Esta cifra alarmante refleja no solo falta de educación financiera, sino desconocimiento sobre herramientas disponibles como el seguro de jubilación.

¿Qué es Realmente el Seguro de Jubilación?

- ¿Qué es Realmente el Seguro de Jubilación?

- Tipos de Seguros de Jubilación Disponibles

- Casos Reales: Historias que Ilustran su Importancia

- Comparativa: Seguro de Jubilación vs Otras Opciones de Retiro

- Cómo Elegir el Seguro de Jubilación Adecuado

- Mitos Comunes sobre el Seguro de Jubilación

- Errores Frecuentes al Contratar

- Conclusión: Tu Futuro Financiero Comienza Hoy

- ¿Listo para Asegurar tu Futuro?

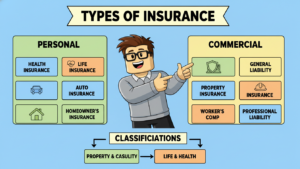

El seguro de jubilación es un producto financiero diseñado para garantizar ingresos estables durante la etapa de retiro. A diferencia de los planes de pensiones tradicionales que dependen exclusivamente de aportes laborales, este seguro funciona como un contrato donde realizas pagos periódicos durante tu vida activa y recibes beneficios al jubilarte.

Características Principales

Flexibilidad de aportación: Puedes elegir cuánto y con qué frecuencia contribuyes, adaptándose a tu capacidad económica.

Rentabilidad garantizada: La mayoría ofrece tasas de rendimiento mínimas protegidas, aunque pueden variar según el mercado.

Protección familiar: Muchos incluyen cobertura por fallecimiento, asegurando que tus beneficiarios reciban compensación.

Beneficios fiscales: En varios países, las aportaciones son deducibles de impuestos, representando un ahorro inmediato.

Tipos de Seguros de Jubilación Disponibles

1. Seguro de Renta Vitalicia

Este producto te garantiza pagos mensuales de por vida después de jubilarte. Entregas una suma global o realizas aportaciones durante años, y la aseguradora se compromete a pagarte hasta tu fallecimiento.

Ventaja principal: Elimina el riesgo de quedarte sin recursos en la vejez.

Consideración: Las tarifas suelen ser más altas y la herencia para beneficiarios puede ser limitada.

2. Seguro de Ahorro con Componente de Inversión

Combina protección de seguro con inversión en fondos. Una parte de tu prima va a cobertura y otra se invierte en mercados financieros.

Ventaja principal: Potencial de mayor rentabilidad si los mercados tienen buen desempeño.

Consideración: Existe riesgo de mercado; los rendimientos no están completamente garantizados.

3. Plan de Pensiones Privadas

Similar al seguro tradicional pero administrado por instituciones financieras especializadas en pensiones. Común en Europa y cada vez más popular en Latinoamérica.

Ventaja principal: Mayor diversificación de inversiones y asesoría especializada.

Consideración: Requiere disciplina a largo plazo; penalizaciones por retiros anticipados.

Casos Reales: Historias que Ilustran su Importancia

Caso 1: María, 42 años, Consultora Independiente

María trabaja como freelance sin acceso a pensión corporativa. Hace cinco años contrató un seguro de jubilación con aportaciones mensuales de $200. Tras investigar con un asesor certificado de la Asociación Nacional de Planificadores Financieros, eligió un plan mixto que combina seguridad con crecimiento moderado.

Resultado: A sus 42 años, ha acumulado aproximadamente $14,500 considerando rendimientos del 4.5% anual. Proyecta que al jubilarse a los 65 años tendrá cerca de $95,000, generando una renta mensual complementaria de $650 por 15 años.

Caso 2: Jorge y Carmen, Pareja de 55 años

Esta pareja de profesores descubrió tardíamente el seguro de jubilación. Con solo 10 años antes del retiro, contrataron un producto de aportación acelerada invirtiendo $500 mensuales combinados.

Resultado: Aunque comenzaron tarde, al complementar con su pensión estatal, lograron asegurar 75% de su último salario durante la jubilación en lugar del 50% que hubieran recibido únicamente con la pensión pública.

Caso 3: Ana, 35 años, Emprendedora Digital

Ana diversificó su estrategia de retiro: 60% en seguro de jubilación tradicional, 30% en fondos indexados y 10% en bienes raíces. Comenzó a los 28 años con $150 mensuales.

Resultado: A sus 35 años, su seguro muestra un valor acumulado de $17,200. Más importante aún, tiene certeza de que al menos una parte de su retiro está protegida contra volatilidad del mercado.

Comparativa: Seguro de Jubilación vs Otras Opciones de Retiro

| Característica | Seguro de Jubilación | Pensión Estatal | Fondos de Inversión | Bienes Raíces |

|---|---|---|---|---|

| Seguridad | Alta (garantías contractuales) | Media (depende políticas públicas) | Baja a Media (riesgo mercado) | Media (depende mantenimiento) |

| Liquidez | Baja (penalizaciones retiro) | Muy Baja (fecha fija) | Alta (retiros flexibles) | Baja (venta lenta) |

| Rentabilidad | 3-6% anual garantizado | 2-4% implícito | 7-12% promedio histórico | 4-8% + apreciación |

| Beneficios Fiscales | Sí (en mayoría países) | Automático | Limitados | En venta (plusvalía) |

| Requisito Mínimo | Desde $50-100/mes | Años cotizados | Sin mínimo real | Alto (entrada $30,000+) |

| Herencia | Limitada a beneficiarios | Generalmente no | Sí (completa) | Sí (completa) |

Cómo Elegir el Seguro de Jubilación Adecuado

Evalúa tu Situación Actual

Antes de contratar, responde honestamente:

- ¿Cuántos años faltan para mi jubilación?

- ¿Cuánto puedo ahorrar mensualmente sin comprometer mi calidad de vida?

- ¿Tengo dependientes que necesiten protección?

- ¿Qué nivel de riesgo estoy dispuesto a asumir?

Investiga las Aseguradoras

No todas las compañías son iguales. Consulta:

Calificación crediticia: Busca empresas con calificación A o superior según agencias como Standard & Poor’s o Moody’s.

Experiencia en el mercado: Prioriza aseguradoras con más de 20 años operando.

Opiniones de clientes: Revisa foros financieros confiables y sitios de defensa del consumidor.

Lee la Letra Pequeña

Los contratos de seguro pueden ser complejos. Presta atención especial a:

- Comisiones y cargos administrativos (no deberían superar 3% anual)

- Penalizaciones por cancelación anticipada

- Garantías de rentabilidad mínima

- Condiciones para acceder al dinero en emergencias

Mitos Comunes sobre el Seguro de Jubilación

Mito 1: “Es solo para personas con altos ingresos”

Realidad: Existen productos desde $50 mensuales diseñados específicamente para trabajadores de ingresos medios.

Mito 2: “La pensión del gobierno es suficiente”

Realidad: En promedio, las pensiones estatales reemplazan solo 40-60% del último salario, insuficiente para mantener el mismo nivel de vida.

Mito 3: “Es mejor invertir por mi cuenta”

Realidad: Aunque la inversión independiente puede ofrecer mayor rentabilidad, el seguro proporciona disciplina, garantías y protección que muchos inversores individuales no logran mantener.

Errores Frecuentes al Contratar

Durante mi investigación y conversaciones con asesores financieros certificados, identifiqué estos errores comunes:

- Esperar demasiado tiempo: Comenzar a los 50 años requiere aportaciones tres veces mayores que iniciar a los 30.

- No revisar el contrato anualmente: Tus necesidades cambian; tu seguro debería adaptarse.

- Elegir solo por precio bajo: Las comisiones baratas a veces ocultan baja rentabilidad o servicios deficientes.

- No diversificar: El seguro de jubilación debe ser parte de una estrategia integral, no tu única herramienta.

Conclusión: Tu Futuro Financiero Comienza Hoy

El seguro de jubilación no es un producto mágico que resolverá todos tus desafíos financieros, pero es una herramienta comprobada que ofrece tranquilidad y estabilidad. Después de tres años ayudando a mi tío Roberto a reorganizar sus finanzas, ahora disfruta una jubilación más cómoda combinando su pensión con una pequeña renta del seguro que finalmente contrató.

La realidad es contundente: vivimos más años que generaciones anteriores, los sistemas públicos de pensiones enfrentan presiones financieras crecientes, y la responsabilidad de nuestro bienestar futuro recae cada vez más en decisiones individuales que tomemos hoy.

No necesitas ser experto financiero para comenzar. Necesitas información confiable, asesoría profesional y, sobre todo, dar el primer paso. Instituciones como la Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros (CONDUSEF) en México, o equivalentes en tu país, ofrecen comparadores gratuitos y asesoría imparcial.

¿Listo para Asegurar tu Futuro?

Te invito a dar estos tres pasos esta semana:

- Calcula cuánto necesitarás: Usa calculadoras de jubilación en línea (muchas aseguradoras y sitios gubernamentales las ofrecen gratis).

- Agenda una consulta: Habla con al menos dos asesores financieros certificados para comparar opciones.

- Comparte tu experiencia: Si ya tienes un seguro de jubilación o estás investigando, déjame un comentario abajo. Tu historia podría inspirar a alguien más.

¿Tienes preguntas específicas sobre seguros de jubilación? Deja tu comentario y responderé personalmente en las próximas 48 horas. Si este artículo te resultó útil, suscríbete a nuestro boletín para recibir más contenido sobre planificación financiera y bienestar económico.

Descargo de responsabilidad: Este artículo tiene propósitos informativos y educativos. No constituye asesoría financiera personalizada. Siempre consulta con profesionales certificados antes de tomar decisiones de inversión.

Publicar comentario